企业研发费用与技术咨询费税务解析与筹划策略

企业研发费用与技术咨询费在会计处理上存在差异,需注意区分。税务筹划方面,研发费用可享受税收优惠,而技术咨询费则需根据具体政策确定。合理规划可降低企业税负,提高经济效益。

研发费用与技术咨询费的计入方法

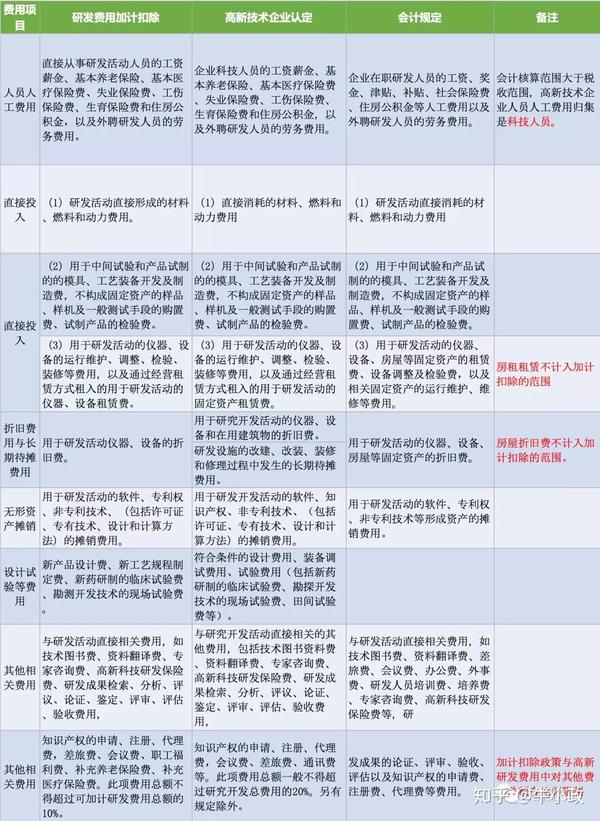

如图所示,研发费用与技术咨询费的计入方法如下:

1. 研发费用

研发费用涵盖研究阶段和开发阶段,旨在获取新技术、新产品、新工艺、新材料等,根据《企业会计准则》的规定,研发费用的计入方法如下:

研究阶段:发生的费用全部计入当期损益,即管理费用。

开发阶段:发生的费用,若符合资本化条件,则计入无形资产成本;若不符合资本化条件,则计入当期损益。

2. 技术咨询费

技术咨询费是企业为获取新技术、新工艺、新材料等,向外部专业机构支付的费用,根据《企业会计准则》的规定,技术咨询费的计入方法如下:

符合资本化条件的:计入无形资产成本。

不符合资本化条件的:计入当期损益。

研发费用与技术咨询费的税务处理

1. 税收优惠政策

根据《企业所得税法》及其实施条例的规定,企业研发费用和技术咨询费在计算应纳税所得额时,可享受以下税收优惠政策:

研发费用加计扣除:企业实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,按研发费用的75%加计扣除;形成无形资产的,按无形资产成本的175%摊销。

技术咨询费扣除:企业为获取新技术、新工艺、新材料等,向外部专业机构支付的技术咨询费,在计算应纳税所得额时,可据实扣除。

2. 税务筹划策略

合理划分研发费用和技术咨询费:企业在实际操作中,应合理划分研发费用和技术咨询费,确保符合《企业会计准则》的规定,以便享受税收优惠政策。

充分利用税收优惠政策:企业应充分利用研发费用加计扣除和技术咨询费扣除等税收优惠政策,降低税负。

加强研发费用和技术咨询费的管理:企业应建立健全研发费用和技术咨询费的管理制度,确保费用真实、合规。

研发费用和技术咨询费是企业研发活动的重要组成部分,其计入方法、税务处理及筹划策略对企业的财务状况和税务负担产生重要影响,企业应合理划分研发费用和技术咨询费,充分利用税收优惠政策,加强费用管理,以降低税负,提升企业竞争力。